紀陽情報システム株式会社様

紀陽銀行を中核とした紀陽フィナンシャルグループの一員として、金融機関向けシステムや自治体向け総合行政システムの開発業務を手掛ける。加えて、お客様のシステム運営やアウトソーシングサービスなどの各種ソリューション・サービスを提供している。

紀陽銀行を中核とした紀陽フィナンシャルグループの一員として、金融機関向けシステムや自治体向け総合行政システムの開発業務を手掛ける。加えて、お客様のシステム運営やアウトソーシングサービスなどの各種ソリューション・サービスを提供している。

紀陽ファイナンシャルグループの一員として、金融システムはもちろん、自治体の行政システムから一般企業向けのITソリューションを提供している紀陽情報システム株式会社。紀陽銀行のDX推進事業を行う中で、独自に開発したAI-OCRシステム「A2D」にてAI OCRサービス「Tegaki」(※)をご活用いただきました。

今回は、ソリューション推進部に所属する須藤様と河本様にお話を伺います。

※コージェントラボのAI OCRサービス「Tegaki」は2021年12月にリニューアルし、次世代AI OCR/IDPサービス「SmartRead」として生まれ変わりました。

Tegakiの頃よりご好評だった、高い読み取り精度での文字認識に加え、非定型帳票を含めた様々な種類の帳票の読み取りや自動仕分けにも対応するなど、大幅に機能強化されています。

紀陽情報システムについて

須藤氏:弊社は、金融機関向けの各種システムの開発や、自治体向けの行政システム、保健所向けの生活衛生情報管理システム、決済サービスの運用やサポートを行っています。最近では、これまでの紀陽銀行向けの経験を活かして、他の金融機関に対してパッケージのカスタマイズ・導入支援・効率化を目指しています。また、一般企業様向けのサービスを開発し、SaaSとして提供しています。

河本氏:それらに加えて、地方銀行の子会社として、地域の活性化のために和歌山や大阪の企業のIT施策のサポートを行っています。

須藤氏:紀陽銀行とのキャッシュレス推進事業の一環で、お客様から届く手書きの申込書の問題に取り組めないかというお話をいただきました。弊社としても大きなチャレンジでしたが、プロトタイプでの評価をしたところ、想定以上の成果が出たので、紀陽銀行様から汎用的なサービスに展開できないかというご要望をいただき「A2D」を開発する運びになりました。

河本氏:これまでは紀陽銀行へのサービス提供やその一部をパッケージ化して外販するスキームはありました。外部ソフトウェアということでは、夜間処理やファイル連携でHULFTを使ったりしていますが、APIを利用して外部サービスと即時に連携するということは「Tegaki」が初めてです。紀陽銀行からも注目をいただいています。

須藤氏:紀陽銀行とともにDX推進をしていく中で、個人のお客様に対しては受付窓口にタブレットを置いたり、スマートフォンのアプリを導入することで通帳レスを推進してきました。

一方、法人のお客様に関しては取引先様のご都合もあるので、紙という柔軟なインタフェースを無くすことが困難でした。そのような状況でも、法人のお客様からの郵送やFAXでいただく書類作業をいかに効率化していくのかが課題でした。

河本氏:インターネットでAI OCRサービスを調査していた際に「Tegaki」を見つけ、まずはトライアルをさせてもらいました。

AI OCRの認識精度はもちろんですが、お客様のイメージをデータ化するにあたり、そのイメージを削除することについてコントロールできることが利用規約で明確に謳われている点が良かったです。セキュリティの観点から、紀陽銀行への説明も問題ありませんでした。

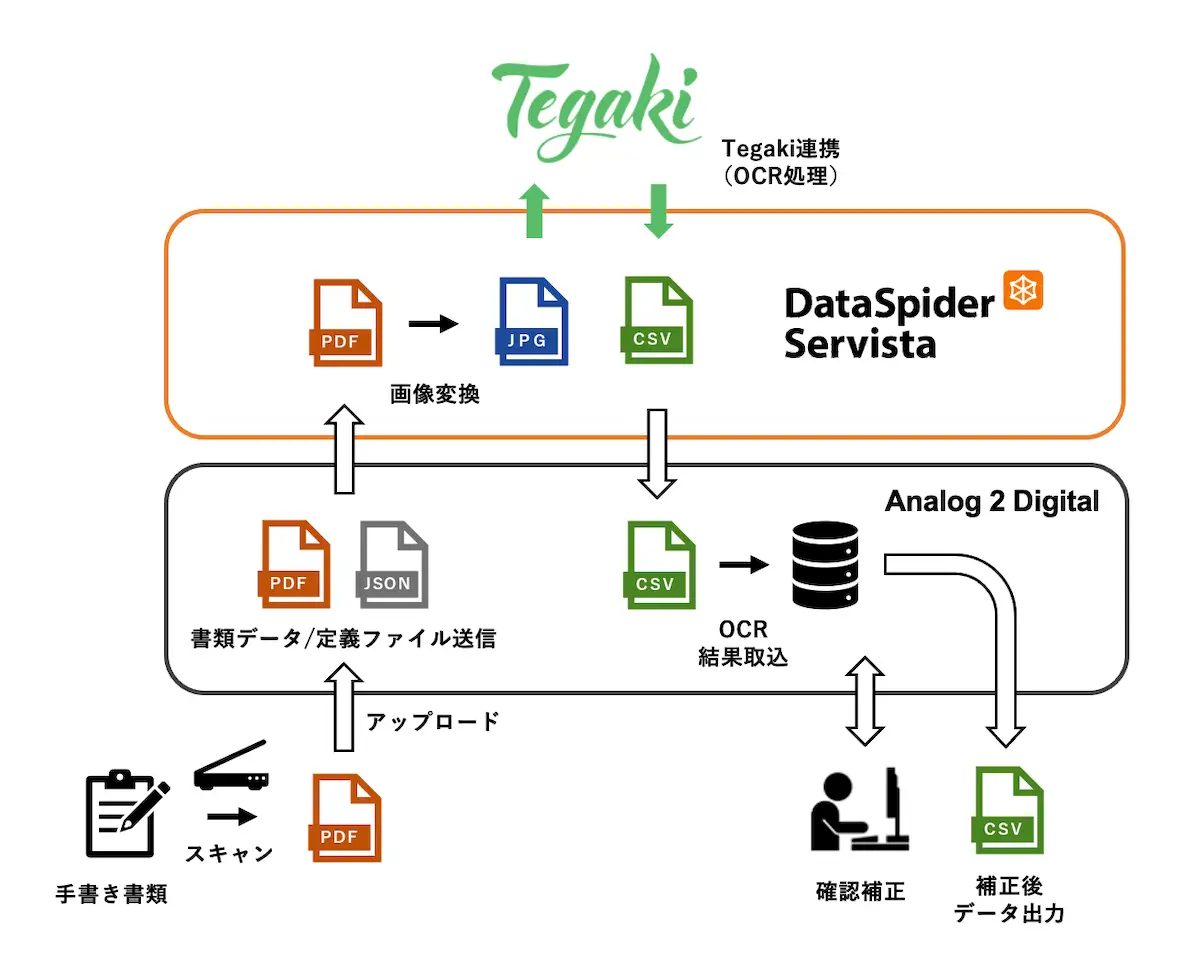

また、弊社はもともとセゾン情報システムズ様とお付き合いがあり、ファイル転送ソフトのHULFTを活用しているのですが、DataSpiderと「Tegaki」の連携アダプタを使うと開発期間を大幅に短縮できることも、「Tegaki」を選んだ決め手の一つとなりました。

須藤氏:一見同じに見えるカタカタの「カ」や漢字の「力」などの文字の認識に誤りがあると、その後、人間がチェックする時に、かえって判別しにくくなってしまうことが課題でした。解決にあたって、間違えやすい文字をハイライトして表示するなど、OCRされた後のUIの工夫をしました。

河本氏:画像の認識位置の定義に関して、切り出した部分から文字がはみ出るなど微妙にずれてしまうと、切り出した外の部分がわからなくなってしまいます。そこで、弊社側でユーザーが帳票のどこを見ているかをわかる機能を開発しました。

また、お客様によっては絶対に間違えていけない書類とそうでない書類があるので、確認作業のスピードを上げるために、確信度の設定をする開発も行いました。

須藤氏:ローンの事前申込審査業務で活用しています。各支店から届けられた申込書をデータ化し、「A2D」にアップロードしてもらいます。その後、データに誤りがないかを確認する際、二段階でチェックを行なっています。最後に、ローンの審査システムに取り込んでもらい、その後の審査へ流れる仕組みになっています。

須藤氏:ローンの審査申込書だけで数百枚程度になります。今後はローンの申込書以外への展開も考えているので、さらに増えると思います。ローンの申込書は項目数も多いので、処理効率は非常に上がっています。

須藤氏:既存の帳票を変えなくても、問題なく文字が認識できています。一方、帳票改定の際は、ユニバーサルデザインも意識し、記入する方が記入しやすいこと、またOCRも処理しやすいことの両方を意識して対応しています。

須藤氏:具体的な数値目標はなかったですが、従来の時間でより多くの処理をすることが目標でした。そこで人員を最適に配置し、業務を集約して行うことで、より少ない人数で審査業務を行うことができました。

須藤氏:エンドユーザーに対する価値に関しては、おそらく良い意味でも悪い意味でも変わりませんでした。ただお客様に対して従来と同じ高いレベルのサービスを提供し続けながらも、審査業務における人員を削減できたことは大変良かったと思っています。

須藤氏:今回、弊社がSaaSサービスの提供が初めてだったので、今後もお客様が使い続けてくださるように、常にサービスを改善していくことが必要だと考えています。大手企業にはない形で、お客様に寄り添った対応ができればと思います。

須藤氏:エンジニアとしての意見ですが、AIの認識精度は他のサービスよりも圧倒的に優れていると思います。今後もコスト以上の価値を提供してくださると嬉しいです。

河本氏:弊社は今後、公共部門のお客様に対しても同様の取り組みを展開したいと考えています。そのため引き続き、新たな取り組みについての情報などを積極的に共有し合えればと思います。